直击业绩说明会 | 中芯国际赵海军:公司加快布局功率器件产能

11月8日早间盘前,中芯国际(688981.SH,股价100.3元,市值7998.54亿元)召开2024年第三季度业绩说明会。

中芯国际联席CEO赵海军表示,正如在8月份和大家分享的,上半年,国内客户为了争取市场份额,备货建立库存;海外客户因为地缘政治考量对冲市场风险,将本应在三季度出的货部分提拉到了二季度。三季度,12英寸出货净增量填补了8英寸出货减少量,使得季度出货环比基本持平。伴随本土化需求加速提升,主要市场领域的芯片套片产能供不应求,12英寸部分节点价格向好,产品组合优化调整,使得三季度公司的平均销售单价环比上升,这是第二个因素。

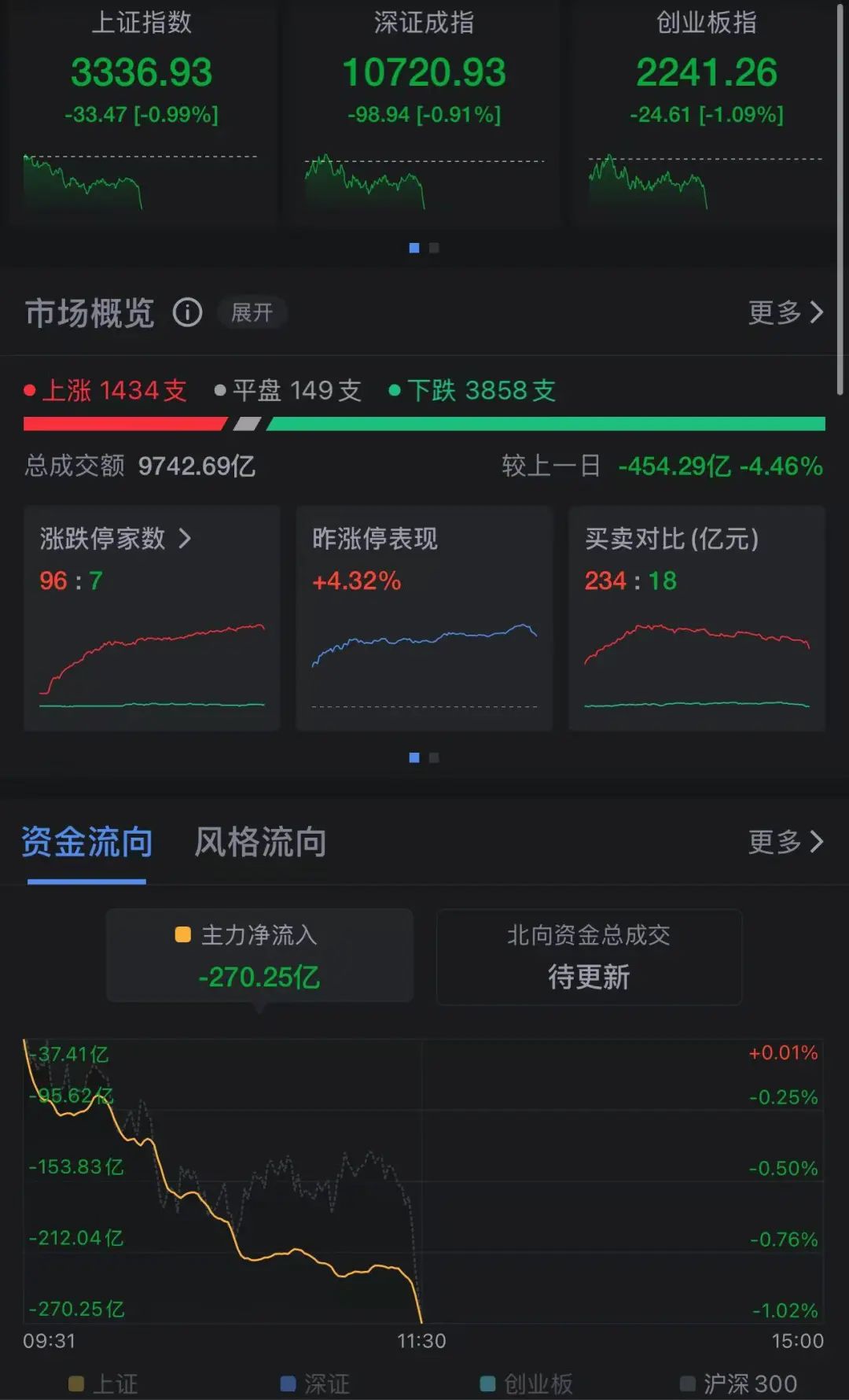

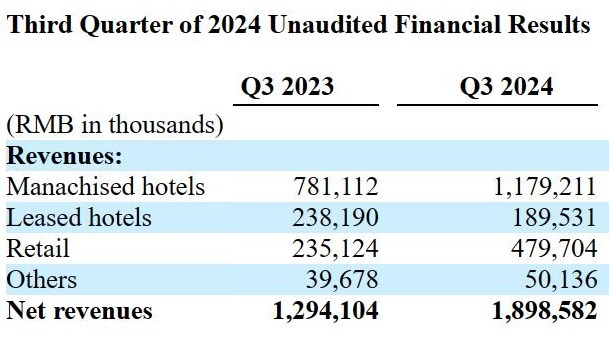

综合以上两个因素,公司三季度收入环比上升14%,达到21.7亿美元,首次站上单季20亿美元台阶,创历史新高。

三季度毛利率环比提升

赵海军称,2024年三季度,公司新增2.1万片12英寸月产能并快速投入生产,附加值相对较高,促进产品结构进一步优化,平均销售单价环比上升;整体产能利用率提升至90.4%,环比增长5.2个百分点,有效摊薄单位折旧成本。综上,三季度公司毛利率提升到20.5%,环比增长6.6个百分点。

销售收入以地区分类来看,中国、美国、欧亚区占比分别为86%、11%和3%。赵海军称,8月份我们提到,出于地缘政治考量和响应中国市场需求,部分海外客户在二季度进行了一定程度的拉货,所以三季度收入占比环比下降6个百分点。中国客户在本土化需求加速及出口需求整体良好的情况下,逐步进入中高端产品市场,三季度收入占比环比上升6个百分点。以服务类型来看,晶圆收入占比94%,其他收入占比6%。

山西晋非投资

晶圆收入以应用分类来看,智能手机、电脑与平板、消费电子、互联与可穿戴、工业与汽车占比分别为25%、16%、43%、8%和8%。消费类是目前公司收入占比最大的应用分类,因为公司对于消费类的定义比较宽泛。公司看到消费类市场的需求在逐步恢复,消费产品功能升级落地,出口保有良好需求。

晶圆收入按尺寸分类来看,8英寸因部分出货提拉到二季度,收入占比下降至21.5%;12英寸整体接近满载,且新开出的产能迅速验证并投入生产,收入占比提升至78.5%。从平台来看,BCD(结合双极型、CMOS和DMOS的硅工艺系列)需求良好带来订单,推动8英寸利用率上升。

预计全年收入在80亿美元左右

关于四季度,赵海军表示,公司给出的指引是收入环比持平到增长2%,毛利率介于18%至20%之间。过去几个季度,公司12英寸产能一直供不应求,原来有一些客户订单没有办法完成。四季度是传统淡季,客户审视年初制定计划,如果没实现的部分,往往减少的量会发生在第四季度。虽然在四季度客户对投片和收货的意愿不是那么强,但经过和客户的协商,公司四季度出货没有受到太大影响。

此外,四季度预计将再释放约3万片12英寸月产能,但新增产能验证需要时间。综上,预计四季度整体产能利用率和出货有所下降。公司希望通过产品组合优化来提升平均销售单价,从而来保障四季度收入不受影响,做到环比持平到略有增长,使得毛利率也相对平稳。

根据前三个季度的业绩和四季度的指引中值,公司全年收入预计在80亿美元左右,收入增速约27%,好于可比同业平均值。全年毛利率预计在17%左右,年底月产能预计达到折合8英寸95万片左右。其中,为了满足公司已有客户的需求,公司加快布局功率器件产能,从而充分支持汽车、工业和新能源市场的发展。

关于2025年市场情况,赵海军称,来年以美元计算价值,它是多过今年的,所以大家推测来年是成长。其中,AI领域(增长)比较高,以美元计算是10%以上的成长。但如果把AI拿掉,把高性能计算(HPC)拿掉,以美元计算可能是4%至9%的成长。

对此,赵海军解释,这是因为很多产能开出来,在各个市场,现在和来年都处在供过于求的状态。所以可能带来一定的价格松动。此外,行业还没有见底。或者说,最弱的一个环节是工业和汽车领域,欧美主要的汽车供应商公告(的业绩)都不是很好。但是大家都抱有希望,觉得库存在消耗。

值得注意的是,中芯国际也开始布局功率器件。对此,赵海军表示,现在功率器件、分立器件产能在全世界是过剩的。但是如果细分,就会发现这些产能主要都是2000年以前建设的产能,或者是原来大家用来做摩尔定律的产品,用来做存储的,后来做不下去改功率器件的产能。

赵海军解释,现在已经有新的要求,比如最近的汽车厂商包括特斯拉,在汽车上面用的供应都变成了48伏。如果用48伏电源来供应,同样的功率,电流就可以小很多,线束就可以少很多,汽车的重量会减少。如果用传统供应商的产能,质量达不到要求,设备的能力也不强。

.jpg)